Das Börsenjahr 2025 hat früh deutlich gemacht, dass die Hoffnung auf ein ruhigeres Marktumfeld trügerisch war. Bereits im Frühjahr kam es zu erheblichen Verwerfungen an den internationalen Kapitalmärkten. Insbesondere Ende März und Anfang April sorgten politische Eingriffe aus den USA für spürbare Verunsicherung. Die Ankündigung weitreichender Strafzölle gegenüber verschiedenen Handelspartnern belastete das globale Investitionsklima erheblich und führte weltweit zu kräftigen Kursrückgängen. Erst als die handelspolitische Rhetorik abgeschwächt wurde, stabilisierten sich die Märkte und leiteten eine Erholungsphase ein, die den Grundstein für einen insgesamt versöhnlicheren Jahresverlauf legte.

Auch geldpolitisch zeigte sich 2025 von seiner komplexen Seite. Während die Europäische Zentralbank im zweiten Halbjahr an einer stabilen Zinspolitik festhielt und den Leitzins unverändert bei 2,15 % beließ, schlug die US-Notenbank einen anderen Kurs ein. Die Federal Reserve senkte im letzten Quartal des Jahres mehrfach hintereinander die Zinsen, sodass sich das Zinsniveau in den USA zum Jahresende in einer Spanne von 3,50 % bis 3,75 % bewegte. Diese divergierenden geldpolitischen Ansätze prägten maßgeblich die Kapitalströme und Wechselkursentwicklungen.

An den Aktienmärkten führte dieses Umfeld zu einer stark differenzierten Entwicklung. Einzelne Branchen und Regionen, vor allem Rüstung und Rohstoffe, konnten von überdurchschnittlichen Jahreseffekten profitieren, während es insgesamt an nachhaltigen Impulsen für eine breit angelegte Aufwärtsbewegung mangelte. Besonders deutlich zeigte sich die Schwäche des US-Dollars, der im Jahresverlauf gegenüber dem Euro erheblich an Wert verlor. Diese Abwertung wirkte sich spürbar auf international ausgerichtete Portfolios aus.

Der US-Dollar zählte damit zu den größten Belastungsfaktoren des Jahres. Die Abwertung von rund 15 % gegenüber dem Euro schlug sich aufgrund der bestehenden Währungsallokation auch im Portfolio deutlich nieder. Das negative Jahresergebnis ist in weiten Teilen trotz überwiegender Performance in den einzelnen Aktien auf diesen Effekt zurückzuführen. Hinzu kam, dass im Rahmen der nachhaltigen Ausrichtung gemäß Artikel-8-Klassifizierung Investitionen in bestimmte Sektoren, insbesondere Rüstung und Rohstoffe, bewusst ausgeschlossen waren und somit an diesen Marktbewegungen nicht partizipiert werden konnte.

Mit dem Dezember endet ein Jahr, das von hohen Schwankungen und wiederkehrenden Unsicherheiten geprägt war. Gleichzeitig zeigt sich, dass gerade solche Marktphasen auch die Grundlage für zukünftige Chancen bilden. Die Rahmenbedingungen zu Beginn des neuen Jahres bleiben anspruchsvoll, eröffnen aus heutiger Sicht jedoch wieder zunehmend interessante Einstiegsmöglichkeiten. Die Zeichen stehen weiterhin auf erhöhte Volatilität. Gleichzeitig ist klar: Kapitalmärkte waren nie geradlinig und werden es auch künftig nicht sein. Vor diesem Hintergrund blicken wir mit einer vorsichtig optimistischen Grundhaltung auf das Jahr 2026 und sehen uns mit unserem systematischen Ansatz gut positioniert, um Chancen konsequent zu nutzen und Risiken weiterhin kontrolliert zu steuern.

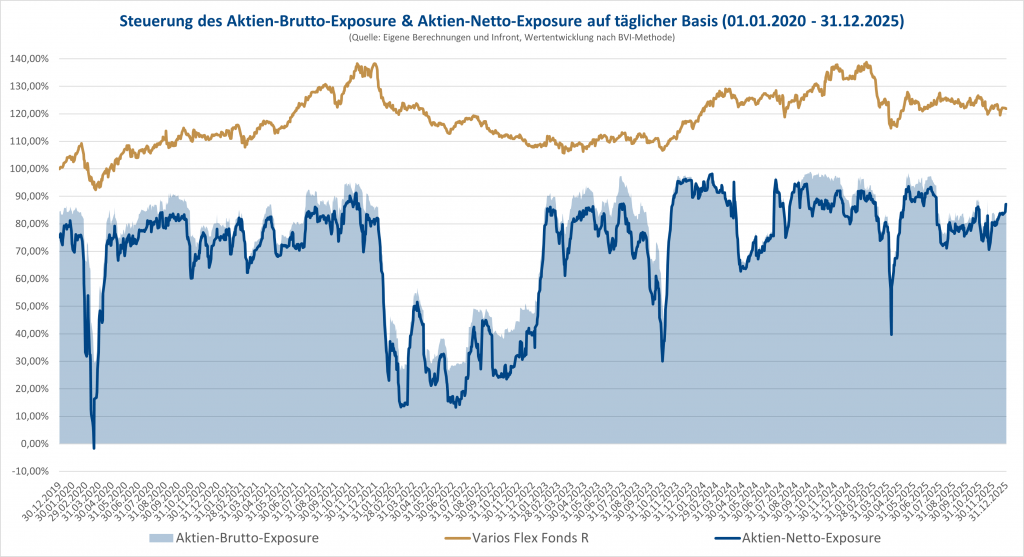

Die Systematik des Varios Flex Fonds hat die Dynamik in der Aktienquote aus dem Vormonat auch entsprechend erhöht. Die Aktienquote erhöhte sich im Vergleich zum Vormonat auf 87,15 % (Vormonat: 83,72 %). Im gleichen Zug hat die Systematik die bestehende Absicherung aufgelöst, was zu einem Aktien-Netto-Exposure von 87,15% führt (Vormonat: 80,50%).

Vierstufiger quantitativer Auswahl-, Analyse- und Investitionsprozess (hier klicken):

Ergebnisse der Stufe I + II – Portfoliokonstruktion:

Zur Erinnerung einen Auszug aus dem Q&A:

Vierteljährlich analysiert das Fondsmanagement aus dem globalen Aktien-Universum Unternehmen im Rahmen eines digitalisierten Prozesses einzelne Aktien nach bestimmten

Filterkriterien. Hierbei werden für den zurückliegenden Zeitraum von 120 Monaten für jeden Titel vier Kennzahlen ermittelt:

➢ Gewinnwahrscheinlichkeit (GW)

➢ Verlustwahrscheinlichkeit (VW)

Im Dezember 2025 wurden keine Maßnahmen durchgeführt und demnach keine Aktien ausgetauscht. Die nächste Quartalsprüfung erfolgt planmäßig im Januar 2026. Im Januar-Bericht werden somit die entsprechenden Ergebnisse präsentiert.

Ergebnisse der Stufe III – Generierung von Handelssignalen:

Über den zurückliegenden Berichtszeitraum wurden insgesamt 26 Handelssignale durch die Systematik generiert. 16 Kaufsignalen stehen 10 Verkaufssignale gegenüber, was zu einem Aktien-Brutto-Exposure (ABE) von 87,15% (Vormonat: 83,72%) führt.

Die Liquiditätsquote beträgt 12,02% (Vormonat: 16,19%) und hat sich damit im Vergleich zum Vormonat verringert. Die kurzlaufenden Staatsanleihen beziffern sich weiterhin auf 0,00% (Vormonat: 00,00%).

Der Abstand zum Trailing-Stop-Loss der Aktien (TSL-Aktien) beträgt im Berichtsmonat 14,78% (Vormonat: 15,34%). Daraus resultierend beträgt der Abstand zum Trailing-Stop-Loss der Aktien auf den Gesamtfonds (TSL-Fonds) 12,88% (Vormonat: 12,84%).

Ergebnisse der Stufe IV – Exposure-Steuerung:

Im Laufe des Berichtsmonats wurde die bestehende Absicherung systematisch aufgelöst. Somit ergibt sich ein Aktien-Netto-Exposure (ANE) zum Monatsende in Höhe von 87,15% (Vormonat: 80,50%).

Gerald Rosenkranz & Gerd Tuping

Steuerung des Aktien-Netto-Exposures (ANE) (01.01.2020 bis 31.12.2025)

Quelle: Eigene Berechnungen

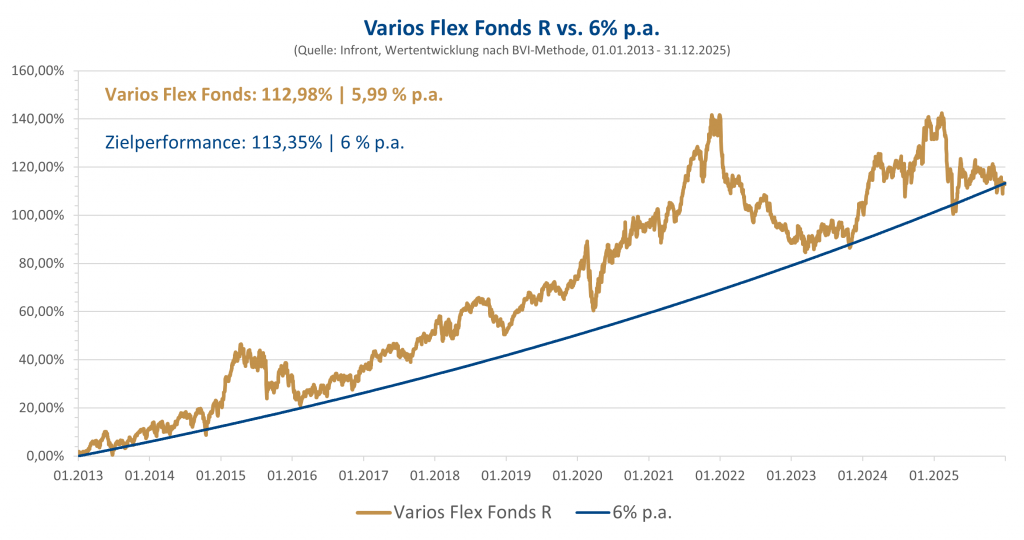

Varios Flex Fonds R vs. 6%-Zielmarke (01.01.2013 bis 31.12.2025)

Quelle: Infront Portfolio Manager

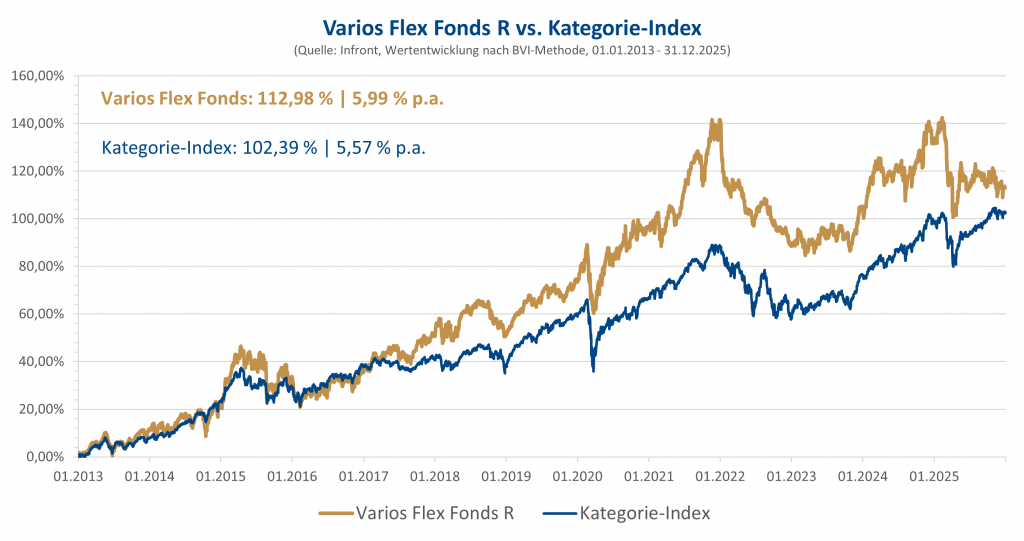

Varios Flex Fonds R vs. Kategorie-Index (01.01.2013 bis 31.12.2025)

Quelle: Infront Portfolio Manager

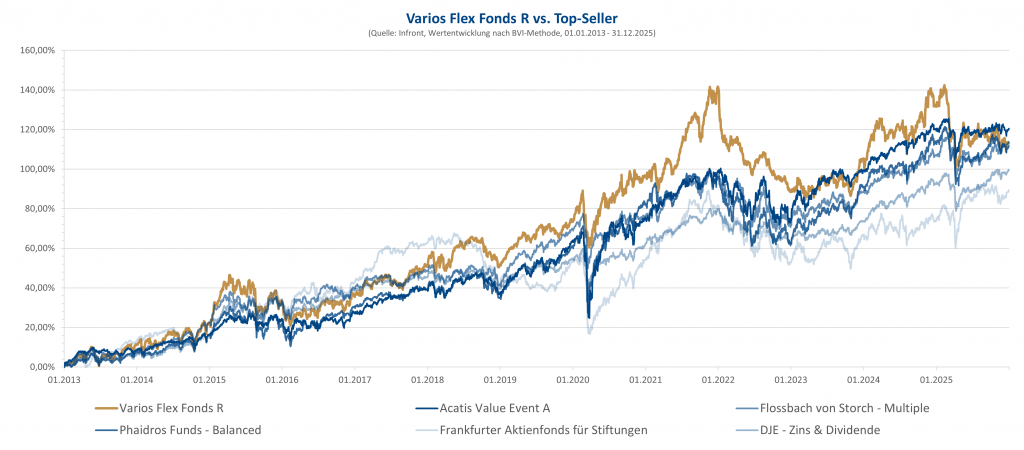

Varios Flex Fonds R vs. Top-Seller (01.01.2013 bis 31.12.2025)

Quelle: Infront Portfolio Manager

Legende:

GW – Die Gewinnwahrscheinlichkeit

gibt die Wahrscheinlichkeit an, mit der Anleger, die zu einem beliebigen Zeitpunkt in den vergangenen 120 Monaten eine Aktie gekauft und verkauft haben, eine positive Kurs-Rendite erzielen konnten. Zur Bestimmung der Gewinn-Wahrscheinlichkeit werden zunächst systematisch alle 7.140 Performance-Ergebnisse errechnet, die ein Investor innerhalb der beobachteten Zeitspanne (120 Monate) bei jedem möglichen Kauf- und Verkaufszeitpunkt (Monatsschlusskurse) erzielen konnte. Die Gewinn-Wahrscheinlichkeit ergibt sich dann aus der Anzahl aller positiven Performance-Ergebnisse dividiert durch die 7.140 möglichen Performance-Ergebnisse innerhalb dieser Zeitspanne.

VW – Die gewichtete Verlustwahrscheinlichkeit

gibt an, unter welchem Drawdown Verhalten die Gewinnwahrscheinlich erzielt wurde.

Zwei Faktoren sind bei der Ermittlung der gewichteten Verlustwahrscheinlichkeit von Bedeutung. Zum einen die Wahrscheinlichkeit, mit der ein Verlust auftreten kann und zum anderen die Höhe des zu erwarteten Verlustes. Dabei werden die letzten Monate systematisch höher gewichtet als die ersten Monate des Berechnungszeitraumes. Durch die Multiplikation beider Faktoren errechnet das System die gewichtete Verlustwahrscheinlichkeit.

DJP – Durchschnittliche jährliche Performance

gibt die durchschnittliche Kursrendite pro Jahr der vergangenen 120 Monate an. Zur Berechnung benötigt das System nur zwei Kurse, den Anfangskurs und den aktuellen Kurs. Extreme Kursausschläge in den ersten 12 Monaten können zu Verzerrungen in der Auswertung führen. Daher verwendet unser System für den Anfangskurs den Durchschnittskurs der ersten 12 Monate.

MK – Marktkapitalisierung in Mrd.

stellt den Börsenwert eines Unternehmens dar. Das System verwendet die Marktkapitalisierung in EUR. Unternehmen mit einer geringen Marktkapitalisierung gelten als eher risikobehaftet, da erhöhte Handelskapazitäten zu starken Schwankungen des Aktienkurses führen können. Die aktuelle Mindestmarktkapitalisierung ist > 5 Mrd. EUR.

TSL-A – Trailing-Stop-Loss der Aktien

Der TSL-A definiert sich als Mittelwert aller maximalen Verlustschwellen der im Fonds enthaltenen Aktienpositionen. Bei der maximalen Verlustschwelle handelt es sich um ein Trailing-Stopp-Loss-Limit, bei dem der Stoppkurs bei steigenden Kursen nachgezogen wird, sinkt der Kurs der Aktie bleibt der Stopp auf seinem Niveau.

TSL-F – Trailing-Stop-Loss der Aktien auf den Gesamtfonds

Zur Berechnung des aktuellen TSL-F, wird zunächst das TSL-A ermittelt, welches sich aus dem Mittelwert aller Verlustschwellen der im Fonds enthaltenen Aktienpositionen errechnet. Anschließend wird dieser Wert ins Verhältnis zum Gesamtportfolio gesetzt. Das aktuelle TSL-F wird als Maßstab herangezogen, welchem Risiko der Fonds bei fallenden Kursen ausgesetzt ist. Das TSL-F dient vor allem der Exposure-Steuerung des Fonds.

VR – Varios Ranking

Das VR dient als Basis für die Auswahl von Aktientiteln und basiert auf einer internen Berechnungsmethodik.

ABE – Aktien-Brutto-Exposure

Das ABE errechnet sich durch die Aktienquote des Fonds bezogen auf das Gesamtvolumen des Fonds zum jeweiligen Zeitpunkt.

ANE – Aktien-Netto-Exposure Das ANE errechnet sich durch die Aktienquote des Fonds unter Berücksichtigung der Absicherungsquote (Hedge) bezogen auf das Gesamtvolumen des Fonds zum jeweiligen Zeitpunkt.

*Morningstar-Benchmark: Morningstar Euro Moderate Global Target Allocation NR EUR © 2025 Morningstar, Inc. Alle Rechte vorbehalten. Die hierin enthaltenen Informationen: (1) sind für Morningstar und/oder ihre Inhalte-Anbieter urheberrechtlich geschützt; dürfen nicht vervielfältigt oder verbreitet werden; und (3) deren Richtigkeit, Vollständigkeit oder Aktualität wird nicht garantiert. Weder Morningstar noch deren Inhalte-Anbieter sind verantwortlich für etwaige Schäden oder Verluste, die aus der Verwendung dieser Informationen entstehen.

Disclaimer: Dieses Dokument richtet sich ausschließlich an Kunden der Kundengruppe „Professionelle Kunden“ gem. § 67 Abs. 2 WpHG und / oder „Geeignete Gegenparteien“ gem. § 67 Abs. 4 WpHG und ist nicht für Privatkunden bestimmt. Die Verteilung an Privatkunden ist nicht beabsichtigt.

Es dient ausschließlich Informationszwecken und stellt keine Anlagestrategieempfehlung im Sinne des Artikels 3 Absatz 1 Nummer 34 der Verordnung (EU) Nr. 596/2014 und keine Anlageempfehlung im Sinne des Artikels 3 Absatz 1 Nummer 35 der Verordnung (EU) Nr. 596/2014 sowie keine Anlageempfehlung oder Aufforderung zum Kauf oder Verkauf von Finanzinstrumenten im Sinne des § 2 Abs. 8 Nr. 10 WpHG dar.

Historische Wertentwicklungen lassen keine Rückschlüsse auf ähnliche Entwicklungen in der Zukunft zu. Diese sind nicht prognostizierbar. Alleinige Grundlage für den Anteilerwerb sind die Verkaufsunterlagen zum Sondervermögen. Verkaufsunterlagen zu allen Sondervermögen der HANSAINVEST Hanseatische Investment GmbH sind kostenlos bei Ihrem Berater/Vermittler, der zuständigen Depotbank oder bei HANSAINVEST unter www.hansainvest.com erhältlich.

Alle angegebenen Daten sind vorbehaltlich der Prüfung durch die Wirtschaftsprüfer zu den jeweiligen Berichtsterminen. Die Ausführungen gehen von unserer Beurteilung der gegenwärtigen Rechts- und Steuerlage aus. Für die Richtigkeit der hier angegebenen Informationen übernimmt Pecunia GmbH keine Gewähr. Änderungen vorbehalten. Wertentwicklungen der Vergangenheit sind kein verlässlicher Indikator für die künftige Wertentwicklung.